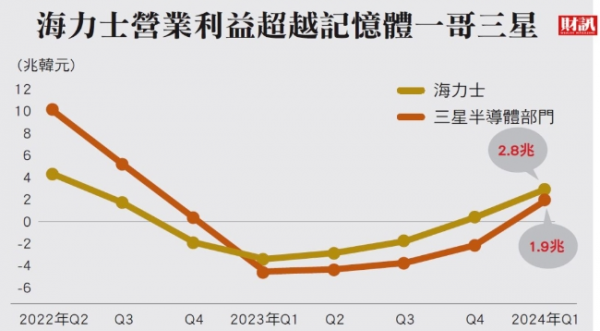

产业丨AI半导体热潮中升温,SK海力士年度营业利润或超三星

近日,SK海力士在本年度第三季度实现了7.03万亿韩元的综合营业利润,刷新了季度业绩的历史记录。

该业绩显著超越了市场对三星电子半导体部门设备解决方案(DS)部门同期营业利润的预期,后者预计为4万亿韩元。

从两家公司盈利年份来看,SK海力士今年的年度营业利润极有可能首次超越三星电子的DS部门。

直至本年度第三季度,SK海力士的经营业绩方才超越三星电子。

SK海力士在第一季度至第三季度的累计营业利润达到15.3845万亿韩元。

三星电子DS部门在上半年的营业利润为8.36万亿韩元,假设第三季度的营业利润达到市场预期,则其第一季度至第三季度的累计营业利润将大约为12万亿韩元。

据证券公司预测,依据今年前三季度的收益数据,SK海力士的年度营业利润预计将达23.48万亿韩元,此数值预期将超越三星芯片部门预计的18万亿韩元。

韩国交易所10月27日发布的数据显示,三星电子与SK海力士的市值份额差距已缩小至近13年来的最低水平。

以10月25日的数据为准,三星电子普通股市值为333.71万亿韩元,占韩国综合股价指数(KOSPI)总市值的15.85%,降至近8年多来的最低水平。

而SK海力士普通股市值为146.328万亿韩元,占KOSPI的6.95%,创下历史新高。

三星电子在AI芯片发力之时略显疲软

SK海力士之所以取得如此佳绩,主要得益于其销售额的增长,尤其是高附加值产品如高性能内存(HBM)和企业级固态硬盘(eSSD)的销售,这些产品因应AI技术的兴起而需求激增。

其HBM销售额显著增长,同时DRAM和NAND内存产品的平均售价上升,进一步促进了利润的增长。

相对而言,三星电子的业绩表现未达预期,主要由于大部分传统内存产品需求减缓,以及HBM产品占比较小,加之代工周期延长导致的亏损。

三星电子在HBM领域已失去其领先地位。

鉴于半导体需求主要集中在AI以及智能手机和个人电脑等传统信息技术需求的停滞,三星电子面临相对的困境。

三星证券指出,当前成功的必要条件正从成本控制转变为时间控制。

对于SK海力士而言,及时提供符合技术发展速度的下一代产品是其在AI时代半导体领域成功的关键因素。

市场研究机构TrendForce指出,从HBM产品类型来看,自英伟达Blackwell GPU起,新产品将逐步转向12层HBM3E。

预计到2025年,HBM3E将取代HBM3成为市场主流,占据整体HBM市场需求的89%,其中12层堆叠产品将占据超过一半的市场份额。

尽管三星全力投入HBM的开发,但直到今年2月才宣布开发出HBM3E 12H技术,其何时能通过英伟达的认证尚待观察。

关键在于,三星和SK海力士都面临一个共同的问题:在新技术开发极为困难、成本高昂且市场需求尚未明朗的情况下,是否仍应继续投资于新技术。

三星选择放慢步伐,但正是这一关键决策,使得长期处于追赶地位的SK海力士有机会超越成为行业领导者。

SK海力士正处于产品升级周期之中。以AI为中心的高附加值需求持续增长,SK海力士的DDR5和HBM产品比例较高,因此受行业状况的影响相对较小。

HBM领域的强势先发优势将体现在营收上

SK海力士最近已经开始将混合键合技术应用于3D DRAM的量产。

除了SK海力士之外,三星电子的先进封装团队也已完成采用16层混合键合HBM内存技术的验证,未来16层堆叠混合键合技术将应用于HBM4内存的量产。

然而,制造HBM芯片需要众多先进技术,但其前提是DRAM的质量和成本,这又取决于其良率。

DRAM合格后,接下来的问题是公司将采用哪种封装和键合技术来决定HBM的性能。

三星电子和SK海力士都在采用1b纳米制程技术(相当于12纳米范围)用于HBM3E的DRAM。

良率通常是每家存储厂商的机密数据,但据透露,三星电子的1b纳米DRAM的良率明显低于SK海力士。

成为明年下半年各大AI厂商争夺的主流产品,其次是8层HBM。

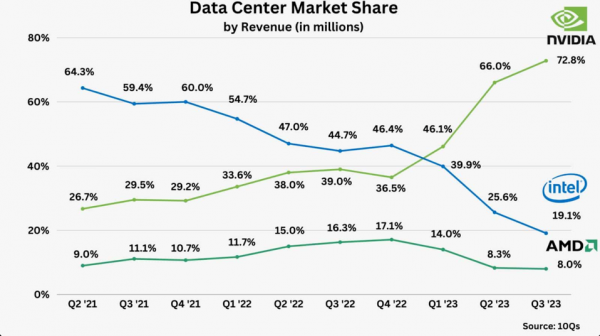

据相关报道,SK海力士目前是英伟达第四代和第五代HBM3及HBM3E的独家供应商,而三星仍在进行资格测试。

这表明,三星在这些方面的努力尚未达到预期目标,从而使得竞争对手获得了优势。

据路透社报道,三星显然未能获得向英伟达供应HBM的合同。

报道中提到,三星HBM3的生产良率估计在10%至20%之间,而SK海力士的良率则在60%至70%。

近期,英伟达创始人黄仁勋宣布,将英伟达的AI芯片更新周期从两年缩短至一年。

换言之,这一策略不仅要求GPU适应如此快速的迭代,也促使包括存储芯片在内的供应商加快技术进步的步伐。

据SemiAnalysis公司首席分析师Dylan Patel所言,目前SK海力士在HBM市场的整体份额超过70%,其中HBM3的市场份额超过85%。

这表明,三星可能会继续面临与竞争对手的差距扩大。

结尾:

正如SK海力士强劲的业绩所展示的,AI正在引领全球半导体行业的发展方向。

关键在于是否能够加入目前主导AI芯片需求的英伟达供应链。

预计明年HBM需求将高于预期,明年HBM需求仍将大于供应。

AI需求的日益增长,加上HBM等AI内存产品的高利润属性,也促使供应商提高相应的生产能力和技术水平。

据ZDNet Korea最近报道,SK海力士正在缩减其CIS和晶圆代工业务规模,将产能缩减至2023年水平的一半以下,并且将系统级芯片(SoC)设计部门的员工重新分配到HBM业务。

部分资料参考:半导体行业观察:《韩国芯片,变天了》,电子业财经:《SK海力士第三季度业绩再创新高,受益于AI需求增长》,半导体产业纵横:《三星 VS SK海力士:朝鲜半岛的另一场硬仗》,财讯:《SK海力士翻身做老大》,芯财富:《AI决定命运,英伟达供应链全部飙涨》,环球资产观察:《AI引爆财报季!SK海力士 业绩大幅增长》,科创板日报:《HBM龙头,爆了!》

好文章,需要你的鼓励

AI投资有望在2026年获得真正回报的原因解析

尽管全球企业AI投资在2024年达到2523亿美元,但MIT研究显示95%的企业仍未从生成式AI投资中获得回报。专家预测2026年将成为转折点,企业将从试点阶段转向实际部署。关键在于CEO精准识别高影响领域,推进AI代理技术应用,并加强员工AI能力培训。Forrester预测30%大型企业将实施强制AI培训,而Gartner预计到2028年15%日常工作决策将由AI自主完成。

北大学者革新软件诊断方式:让代码问题的“病因“无处遁形

这项由北京大学等机构联合完成的研究,开发了名为GraphLocator的智能软件问题诊断系统,通过构建代码依赖图和因果问题图,能够像医生诊断疾病一样精确定位软件问题的根源。在三个大型数据集的测试中,该系统比现有方法平均提高了19.49%的召回率和11.89%的精确率,特别在处理复杂的跨模块问题时表现优异,为软件维护效率的提升开辟了新路径。

2026年软件定价大洗牌:IT领导者必须知道的关键变化

2026年软件行业将迎来定价模式的根本性变革,从传统按席位收费转向基于结果的付费模式。AI正在重塑整个软件经济学,企业IT预算的12-15%已投入AI领域。这一转变要求建立明确的成功衡量指标,如Zendesk以"自动化解决方案"为标准。未来将出现更精简的工程团队,80%的工程师需要为AI驱动的角色提升技能,同时需要重新设计软件开发和部署流程以适应AI优先的工作流程。

德国达姆施塔特工业大学团队首次揭秘:专家混合模型AI的“安全开关“竟然如此脆弱

这项由德国达姆施塔特工业大学领导的国际研究团队首次发现,当前最先进的专家混合模型AI系统存在严重安全漏洞。通过开发GateBreaker攻击框架,研究人员证明仅需关闭约3%的特定神经元,就能让AI的攻击成功率从7.4%暴增至64.9%。该研究揭示了专家混合模型安全机制过度集中的根本缺陷,为AI安全领域敲响了警钟。