伯特利、同驭、利氪,都是高手的线控底盘市场,规模量产经验是竞速关键 | 芯流盘点

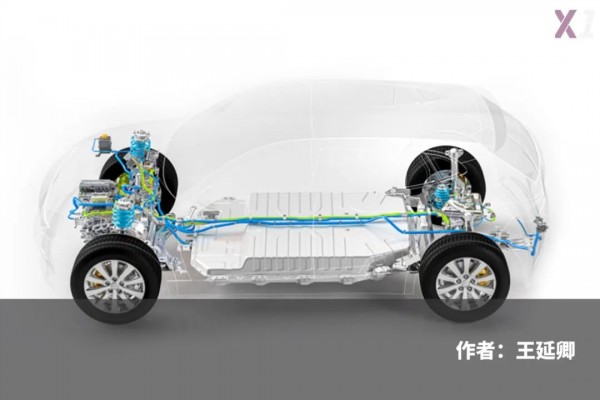

随着高阶智驾逐步渗透汽车,底盘作为传统三大件正在飞速适应迭代中的产品。

行车制动作为汽车中不可忽视的环节,在经历了机械控制和液压控制两个发展阶段后,终于进入了第三个阶段——线控制动。

这其中,线控底盘技术能够通过电子信号代替传统的机械或液压连接来实现对车辆的精确控制,不仅提高了制动的响应速度和精确性,还有助于实现能量回收和提高新能源汽车的续航能力,对自动驾驶的实现至关重要。

但值得注意的是,其属于汽车功能安全等级最高(ASILD)的核心安全件,涉及底盘核心技术开发和高安全等级电控系统开发,实际门槛较高。

尽管前几年的缺芯潮增强了主机厂对供应链厂商的开放态度,但真正落到量产上,难度并不低。

据公开资料,外资目前仍占据着70%的市场份额。

在起步较晚的背景下,近几年国内还是涌现了一批比较突出的线控底盘力量。伯特利、同驭科技以及利氪科技等厂商经过几年的发展,也开始展露锋芒。

激烈的追赶态势下,如何拿到入场门票,各家实际互有特色。

01

老牌Tier1量产优势明显

芜湖伯特利汽车安全系统股份有限公司创立于2004年6月,并于2018年成功在A股上市。公司主要从事汽车底盘系统及智能驾驶系统研发、制造与销售业务。

作为国内汽车零部件的头部tier1,伯特利与奇瑞、吉利和理想等车企巨头均有合作,其线控制动产品已经上车了包括但不限于奇瑞的艾泽瑞8,吉利的星越L Hi·P,理想L7-L9等车型。

此外,伯特利还是国内首家实现EPB量产的厂商,也是中国首家实现ESC(Electronic Stability Control,电子稳定控制系统)量产和ONE-BOX线控制动系统发布并量产的企业。

其中,EPB(Electronic Parking Brake)即电子驻车制动系统,主要是用电子控制的方式取代原来使用驻车制动手柄、拉索等机械手动操作的部分,从而完成整个驻车制动过程。

伯特利的EPB拥有完全自主知识产权,包括32项相关专利,而这些专利不仅限于中国,还涉及美国、日本以及欧洲等国家,打破了国外的技术封锁。

近年来,伯特利的经营情况稳步增长,2024年上半年,伯特利实现营业收入39.71亿元,同比增长28.32%。

同期,伯特利归母净利润为4.57亿元,同比增长29.40%,净利润率为11.52%,同比增长0.26个百分点。

伯特利还在积极横向拓宽自身业务规模,其与2022年收购万达转向,将自身产品延伸至电控转向领域。

除此之外,弗迪动力也在线控底盘发力不浅,作为比亚迪汽车的唯一国内供应商,与博世共同包揽了比亚迪所有车型的定点,仅面向比亚迪内部供货。

包括长城汽车培育的菲格智能,吉利体系的威肯西科技,上汽体系的擎度科技、千顾科技等,都是对接内部面向量产的公司。

作为汽车安全件中极为精细且成本高昂的环节,不仅需要大批次做验证,还要通过上量逐渐形成规模经济。

对于这部分厂商来说,其产品已经有稳定的车厂客户做验证,量产经验的积累是重要优势。

02

高校背景的研发新秀

同济大学汽车学院的线控制动研发立项于2012年3月,经过4年的研究发展,在2016年成功孵化出同驭科技。

背靠同济大学,同驭科技的研发实力不言而喻,正在走“软”“硬”通吃的全栈自研道路。

同驭科技的产品布局涵盖线控制动、线控转向和底盘域控制器。其目前已拥有完整的智能制动系列产品,包括iEHB、EHB、EPB、ABS、ESC等。

今年4月,同驭科技最新产品SBW全球首次亮相北京国际汽车展览会,其EMB和CDCU产品也进入了装车测试阶段。

此外,同驭科技实现底盘域功能软件全部自研,包括集成主动悬架控制器、车辆定位功能、轮速传感器采集等。

同驭科技创始人舒强也曾在采访中表示:同驭的产品布局比较齐整,在线控底盘的系统解决方案上可以提供全栈式的产品体系。

经过八年的发展,同驭科技的产品遍布乘用车、商用车、特种车以及无人驾驶汽车领域。

比如哪吒U以及创维ET5使用了同驭科技的线控电子液压制动系统产品,此外东风的风神系列部分车型以及江淮的瑞风系列部分车型也是用了同驭科技的线控产品。

截至目前,同驭科技已经完成了5轮融资。

2018年,同驭科技得到了数千万天使投资;2020年得到数千万元Pre-A轮融资;2021年同驭科技完成A轮融资,融资金额已经超过亿元;一年后,同驭科技又完成数亿元B轮融资;而在2023年9月,同驭科技完成5亿元B轮融资。

目前,同驭汽车已经拥有上海嘉定、江西宜春两大基地以及南京研发分中心,智能制动系列产品的年产能已经达到150万套,已经是线控制动EHB细分领域出货量第一的自主品牌。

与博世对比,在产能方面,博世当前EHB方案产能360万套,2024年底预计实现480万套产能。

同驭汽车在研发上具有足够扎实的班底,后续需要补足量产验证和产能上量环节。

03

新势力厂商市场搏击

相较于有车企、高效加持,且在这一领域已有深耕的厂商,不少新势力也在近期加速成果产出。

值得注意的是,这部分厂商往往在高管班底上较为亮眼,博世系较多,对资本市场投资机构的吸引力较大。

其中,利氪科技成立于2021年,公司主要聚焦智能底盘技术。虽成立较晚,但是利氪科技仅用3 年便拥有了近20亿元的融资规模。

2022年,利氪科技宣布完成A轮、A+轮融资,累计融资金额近2亿元人民币。

2023年,利氪科技又完成4亿元人民币B轮融资。

在今年6月19日,利氪科技宣布完成C轮融资,融资规模超10亿元人民币。截至目前,利氪科技的股东包括创新工场、元璟资本、九合创投等。

图片来源:上海利氪科技有限公司官网

其创始人兼董事长惠志峰曾任博世总裁执行助理,负责博世新产品技术在国内市场的应用推广。

利氪科技也是国内首家实现集成式智能制动IHB-LK(One-box)及全解耦液压制动DHB-LK(Two-box)规模化量产的科创公司。

其中而IHB-LK产品于2022年12月实现量产,获得国内10多家主机平台项目定点,三十多款车型正在同步开发。DHB-LK产品已于2022年7月实现批量生产。

但相较于前述厂商而言,利氪科技尚处于相对更早期的发展阶段,产品、研发和量产经验都需要进一步打磨,优势是出生就面对市场,生存压力倒逼迭代速度。

另一队博世和上汽的班底则组建了拿森科技。

公司2018年电控制动助力系统NBooster大批量投产,比博世同系列产品iBooster在中国量产时间更早。

2020年,实现ESC批量投产,形成完整的Twobox方案。

2023年,拿森Onebox产品NBC搭载长安启源A07首发量产,成为国内首家兼具Onebox、Twobox(NBooster+ESC)完整线控底盘综合解决方案和量产经验的本土公司,也是国内唯一同时具备电子制动、电子转向量产经验的本土公司。

据公开资料,2024年,拿森Onebox出货量预计超10万套,2025年在手订单超50万套,有望实现市占率的大幅提升。已建成产能总计超300万套,在建产能120万套,预计2025年投入使用。

04

尾声:头部竞速最为致命

一个明显的特点是,线控底盘领域的厂商,要么有车厂量产迭代、要么有高校重点研发资源加持、要么有底盘大厂背景的高管拉拢技术与融资,领域门槛较高,但竞赛的对手也都实力强劲。

在大家实力均不菲的情况下,想要实现突破,拼研发只是基本项,更重要的是如何快速拿到量产资源实现迭代。

当然,车厂打磨的一众厂商只供自家,这一方面意味着市面上的企业少了几位强劲的对手,另一方面也代表着更少的车厂资源可以被自己攻略。

在剩下的盘子里挑客户,还要面对包括博世在内一众国际龙头的压迫,难度实际不小。

不过,线控底盘市场增量明显。

根据《2024年自动驾驶线控底盘行业研究报告》,预计2025年中国线控底盘市场规模达到282亿元,而到2030年市场规模则达1267亿元,其中汽车线控底盘市场规模占比在89%左右。

加之资本市场相对热情,短期内各厂商还是有不少思考路线的机会,下一轮的决战,将由率先拿到规模化优势的厂商打响。

好文章,需要你的鼓励

CES上杨元庆首谈AGI,碾压人类的叙事不会让AI更聪明

很多人担心被AI取代,陷入无意义感。按照杨元庆的思路,其实无论是模型的打造者,还是模型的使用者,都不该把AI放在人的对立面。

MIT递归语言模型:突破AI上下文限制的新方法

MIT研究团队提出递归语言模型(RLM),通过将长文本存储在外部编程环境中,让AI能够编写代码来探索和分解文本,并递归调用自身处理子任务。该方法成功处理了比传统模型大两个数量级的文本长度,在多项长文本任务上显著优于现有方法,同时保持了相当的成本效率,为AI处理超长文本提供了全新解决方案。

Gmail新增Gemini驱动AI功能,智能优先级和摘要来袭

谷歌宣布对Gmail进行重大升级,全面集成Gemini AI功能,将其转变为"个人主动式收件箱助手"。新功能包括AI收件箱视图,可按优先级自动分组邮件;"帮我快速了解"功能提供邮件活动摘要;扩展"帮我写邮件"工具至所有用户;支持复杂问题查询如"我的航班何时降落"。部分功能免费提供,高级功能需付费订阅。谷歌强调用户数据安全,邮件内容不会用于训练公共AI模型。

华为研究团队突破代码修复瓶颈,8B模型击败32B巨型对手!

华为研究团队推出SWE-Lego框架,通过混合数据集、改进监督学习和测试时扩展三大创新,让8B参数AI模型在代码自动修复任务上击败32B对手。该系统在SWE-bench Verified测试中达到42.2%成功率,加上扩展技术后提升至49.6%,证明了精巧方法设计胜过简单规模扩展的技术理念。